Bugünden çok uzak olmayan bir zaman evvel; bankaların kalabalık “ICM” departmanları olurdu. ICM; bankacılık literatüründe Investment and Cash Management” ya da “Institutional Cash Management’ın baş harflerinden oluşur. Yani Türkçesi; Yatırım ve Nakit Yönetimi ya da Kurumsal Nakit Yönetimi demektir. Türkiye’de bankacılık sektörüne uyarlanırken adı Kurumsal Satış olarak tercih edildi. Bu bölümler; vakti zamanında Türkiye’ye yabancı ilgisi yüksekken, personel sayısıyla da büyük olan bölümlere dönüşmüş, oldukça yoğun yurtdışı seyahatleriyle uluslararası kurumsal yatırımcılarla; yabancı yatırım bankaları, hedge fonlar ve mutual fonlar üzerinden irtibata geçerlerdi. Tabi bol seyahatleri ve muhatap oldukları kitlelerin kurumsallık kültürü ve vizyonu; bu birimlerde çalışan bankacılarımızın da vizyonuna pek tabi olumlu yönde katkı yapmıştı.

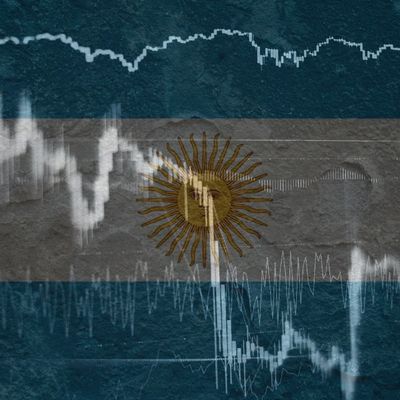

Gelgelelim zaman içerisinde bu ilgi; ekonominin dinamikleri ve siyaset kültürünün baskın çıkması hasebiyle azalmaya başladı. Günümüzde faizimiz enflasyonsuz baktığımızda göz kamaştırıcı görünse de; yabancı yatırımcı Türkiye ekonomisine olan ilgisini kaybetti. 2013’te Gezi olayları, yıllar içerisinde gerilen diplomatik ilişkiler, darbe girişimi, terör saldırıları, peş peşe gelen seçimlerle gitgide yatırım yapılabilir seviyeden uzaklaşan notumuz; yabancı fonların radarından bizi otomatik olarak çıkarmış oldu.

Bilmeyenler için ufak bir açıklama yapmakta fayda var. Not arttı diye sevinmek ya da düştü diye üzülmek; kaynağa ihtiyaç duyan her ülke için oldukça makuldür. Çünkü bu fonlar; yatırımcılardan para toplarken; o parayla ne yapacaklarının oyun planını başından yatırımcılarına söyler. Mesela; ‘en az üç uluslararası kredi derecelendirme kurumundan yatırım yapılabilir notu yoksa; ben bu ülkenin varlığını fonuma almam’ der. Bu yüzden not önemlidir.

Bu bağlamda 2013’ten bu yana ilk sevinebileceğimiz haber nihayet geçen hafta geldi. Uluslararası kredi derecelendirme kuruluşu Fitch Ratings Türkiye’nin kredi notunu ‘B’den ‘B+’ya ve not görünümünü “durağan”dan “pozitif”e çıkardı. Umarız devamı da gelir ve biz tekrar yabancı yatırımcıların radarına girmiş oluruz.

Şimdi tekrar bankaların ICM bölümleri hareketlenir mi bunu zaman gösterecek. Ancak bu bölümlerin işlerinden bir tanesi de halka arza gidecek olan şirketleri; bu yabancı yatırımcılara anlatmaktı. Yabancı yatırımcılarla zamanında roadshowlar (yatırımcı turları) düzenlenir; şirket yönetimine de kendini anlatma fırsatı tanınırdı. Yatırımcı turlarında şirket yönetimi; halka arza aracılık edecek yerli ve yabancı kuruluşlara sunum yapıp kendini anlatırlardı. Analistler; buradan edindikleri bilgilere kendi yorumlarını katarak şirkete ilişkin bir rapor hazırlayıp; söz konusu yabancı yatırımcılara iletirlerdi. Kurumsal yatırımcı da rapordaki bilgiler doğrultusunda şirket ilgilerini çekiyorsa kendi değerlendirmelerini yapardı. Aracı kurumların satış ekipleri ise bu değerlendirme sonucunda kurumsal yatırımcıların talep ve fiyat beklentilerini öğrenmeye çalışırdı.

Şirketin, danışmanları ve birlikte çalıştığı aracı kurumun değerlemeleri ışığında halka arzın talep toplarken ve halka açılma sonrasında borsada performansının başarılı olacağını öngördüğü fiyat aralığı tavsiyesi ile kurumsal yatırımcının hisse almaya razı olduğu fiyat arasındaki fark ise halka arz iskontosudur. Bu noktada şirketin değer tespiti de çok hassas bir çalışmanın ürünü olarak ortaya çıkar. Zira bu raporların altına imza atan aracı kurumlar ve şirket sahipleri kanunen sorumludurlar.

Ancak “halka arz iskontosu” tanımı yıllar içinde Türkiye sermaye piyasasında değişime uğradı.

Halka arzlarda eşit ve oransal olmak üzere iki tip dağıtım vardır. Eşit dağıtımda her yatırımcı eşit miktarda hisse alır. Oransal dağıtımda ise yatırımcı, verdiği satın alım emri tutarının büyüklüğüne göre hisse alır. Ancak 2023 yılında Sermaye Piyasası Kurulu (SPK), 750 milyon liraya kadar halka arzların hepsinin borsada satış yöntemiyle, 750 milyon lira üstü talep toplama yoluyla gerçekleştirilecek arzlarda da bireysel yatırımcıya eşit dağıtım yapılmasına karar verdi. Eşit dağıtımı bir örnekle açıklamak gerekirse; toplam hisse sayısı; halka arza katılan kişi sayısına bölündüğünde 10 adet hisse çıkıyorsa; bir milyon TL’lik hisse almak isteseniz de, 1000 liralık hisse almak isteseniz de nihayetinde 10 adet hisse alabilmiş oluyorsunuz.

Dolayısıyla Sermaye Piyasası Kurulu’nun bu kararı ile kurumsal yatırımcının büyük talepler yapması da anlamsız hale gelmiş oldu; çünkü artık bireysel yatırımcıyla eşit hakka sahipti. Böylece aslında iskonto talep hakkı da kurumsal yatırımcıdan; bireysel yatırımcının hakkını da korumaya çalıştığı için Sermaye Piyasası Kurulu’na geçti diyebiliriz. Ancak kurumsal yatırımcının kendi biçtiği değer ile halka arza talep yapacağını vadettiği fiyatla; şirketin kendine biçtiği değer arasındaki farkı önceden halka arz iskontosu diye tanımlarken; artık Sermaye Piyasası Kurulu’yla özdeşleştirdiğimiz halka arz iskontosu değerlemelerde yapılan gözden kaçma, hata payı, risk vb. olarak tanımlanıyor.

Nitekim borsamızda eğer eşit dağıtım varsa ve düşük fiyatlandırma olgusu ile halka arzlara rekor talep her halükarda geliyorsa; bu iskonto; kurumsal yatırımcının talep ettiği kadar yüksek olmamalı. Şirketlerimizin ucuza satılması ve bireysel yatırımcının kurumsal yatırımcıdan farklı olarak çoğunlukla tavan serisi kovalıyor olması; şirket ortaklarını da şaşırtıyor ve şirketim ucuza gitti endişesi doğuruyor. Bu doğrultuda; alternatif getiri araçlarının sınırlı olduğu ülkemizde, borsaya ilginin devam edeceğini varsayabiliriz. Ancak eğer eşit dağıtım ile bireysel yatırımcı haklarını korumak istiyorsak; yatırımcı olma boyutunu ileriye taşımalı, elde tutma süresini uzatacak yöntemlere bakmalı ve halka arzı bir kaynak olarak değerlendirmek isteyen şirketlerimizi borsada ucuza satılma endişesiyle karşı karşıya bırakmamalıyız.